商业银行进入补血模式!

数据显示,截至4月13日,今年以来,商业银行已累计发行77只债券,合计发行规模达7490.5亿元,较去年同期提高61.90%。

业内人士分析,这与当前商业银行服务实体经济意愿进一步增强,亟需提高资本实力,增强风险抵御能力有关展望未来,由于货币政策宽松预期仍较为充分,预计二季度商业银行债券发行将进一步提速

商业银行债券发行也受到众多机构投资者的青睐数据显示,今年以来,部分商业银行的债券认购倍数,发行利率创下最优纪录

今年以来发行规模近7500亿元

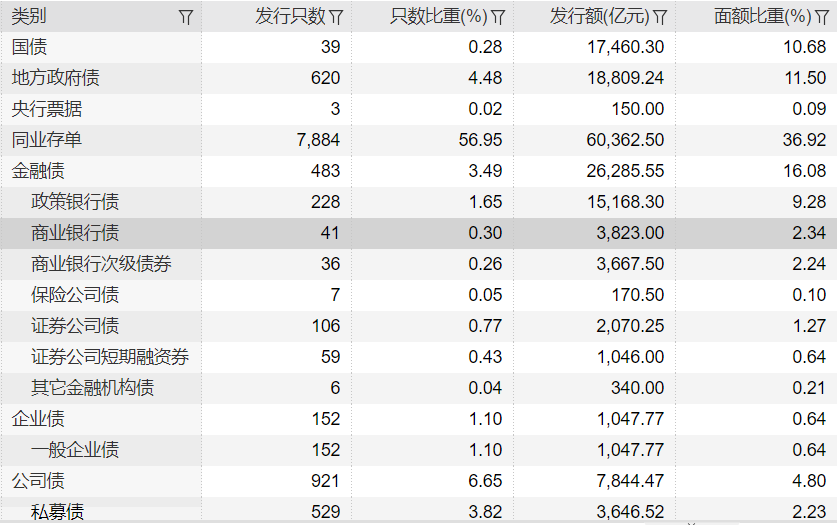

数据显示,截至4月13日,商业银行今年来已分别发行41只商业银行债券,36只商业银行次级债券,发行规模分别达3823亿元,3667.5亿元,合计发行规模达7490.5亿元。近年来,商业银行也在搭建数字化的金融服务场景,线上线下一体化经营已经成为大势所趋。

这一发行规模较去年同期明显提速数据显示,2021年1月1日至4月13日期间,商业银行累计发行32只商业银行债券,31只商业银行次级债券,发行规模分别达3318亿元,1308.7亿元,合计发行规模为4626.7亿元这意味着,今年以来,商业银行债券发行规模较去年同期提升了61.90%

具体来看,今年以来,商业银行次级债券发行规模提升最为明显就次级债券类型来看,2022年1月1日至4月13日期间,商业银行二级债,永续债分别发行28只,8只,发行规模分别为2487.5亿元和1180亿元

值得一提的是,在2022年成功发行次级债券的银行中,虽然工商银行,农业银行,中国银行,邮储银行等大型银行的发行规模更大,但中小银行发行数量已超过20只,成为绝对主体,对中小银行的补血起到了关键作用。具体来说:商业银行具有庞大的经营体系,经营服务网络遍及城乡。

受投资者青睐

作为市场上优质的债券发行主体,商业银行的债券发行也受到投资者的大力支持。在金融供给结构转换过程当中,对商业银行来说,应该是有所作为。所以在发展直接融资的过程中,商业银行应该扮演十分重要的角色。所以,理财子公司凭借与母行的天然的联系,具备天然的优势,成为商业银行服务直接融资的又一个重要抓手。

日前,农业银行完成500亿元永续债发行根据消息显示,这是2021年8月25日银保监会理财产品估值新规颁布后的单笔最大规模此笔永续债发行有159家投资者参与,银行占比64%,保险占比19%,基金,券商,信托及其他投资者占比17%,全场认购倍数2.1倍,发行利率为3.49%

小型微型企业贷款专项金融债方面,光大银行400亿元小微专项金融债吸引了150余家投资者参与认购,最终获配投资者近100家,涵盖政策性银行,国有大行,股份制银行,城商行,农商行,基金等各类型市场投资机构,发行利率为2.73%,全场认购倍数2.66倍,创下光大银行金融债发行最优利率。顾卫平认为,我国的金融供给结构需要实现两大转换。一是从间接融资向直接融资的转换;二是从债权融资向股权融资的转换。近年来,商业银行大力发展财富管理,很多的资管机构例如基金公司,通过商业银行的渠道进行代销。。

今年2月,恒丰银行也完成发行首单50亿元金融债,受到银行,券商,基金和保险等各类金融机构追捧,认购倍数达3.1倍,创恒丰银行改革重组后债券发行新高,票面利率为2.90%,将用于优化负债结构,支持贷款投放。二是商业银行的客户多,资金体量大,是储蓄向投资转化的重要渠道。

二季度发行有望提速

展望今年二季度,东方金诚分析指出,当前市场对于货币政策宽松预期仍然较为强烈,二季度有降息降准的可能性,进一步释放长期资金,降低社会融资成本,预计商业银行二季度资本补充需求亦较大。同时也会给商业银行提供新的发展机会。资管和商业银行的融合实际上助推了行业的发展。

就资本补充工具来看,永续债有望发挥重要作用国海证券首席宏观债券分析师靳毅表示,永续债正逐步取代优先股成为商业银行补充其他一级资本的重要工具若将永续债,二级资本债这两种工具组合运用,将可以帮助银行更为有效地补充一级资本和二级资本

数据显示,今年以来已有部分上市银行发布债券发行预案日前,南京银行发布董事会决议公告称,拟发行不超过200亿元减记型无固定期限资本债券日前,成都银行发布董事会决议公告称,拟发行不超过70亿元减记型合格二级资本工具

还有多家银行发行债券已获批2022年以来,各级银保监局已批准宁波银行,河北银行,海南银行等多家银行发行二级资本债或永续债例如,1月28日,宁波银保监局已同意宁波银行发行不超过225亿元的二级资本债券

。